전인구경제연구소 1/9 업로드 된 영상<연준 금리인하 긴축종료시기를 추정해 봤습니다.>편을 시청하고 내용을 정리했습니다. 참고로 개인적인 의견은 반영되어 있지 않습니다.

미국 중앙은행의 기준금리와 증시와의 관계

최근 들어서 많은 사람들이 ‘미국 증시가 하락할 때가 되지 않았냐’ 말씀하는 분들이 있는데 왜 그렇게 생각하고 있는지 그러면 우리가 어떤 것들을 봐야 되는지 살펴보도록 하겠습니다. 금리랑 증시는 정확하게 역의 관계를 형성하고 있습니다. 작년 10월에 금리가 고점을 찍고 증시가 무너졌습니다. 이후 추가 금리 인상이 없이 유지되자 증시가 급등하는 현상을 보여줬습니다. 말그대로 연말에 산타랠리가 왔었습니다.

<출처 : 네이버 기준금리>

<출처 : 인베스팅닷컴>

경제가 어렵고, 글로벌 경기도 나쁜데 현재 고금리/고인플레이션 상황에서 오히려 증시가 어떻게 사상 최고치를 찍느냐 이렇게 생각할 수 있지만 이런 일들이 나오는게 주식 시장입니다. 투자 고수들이 항상 말하는게 그래서 이런 상황을 이해할 수 있는 유연한 사고를 가져야 된다고 말합니다.

중국은 경기가 침체고 미국은 호황인 상태가 되어버렸고 고금리와 긴축에도 불구하고 미국은 침체가 오지 않고 있는데 베이비 부머 은퇴 시기랑 맞물리면서 실업률이 굉장히 낮아졌습니다. 완전 고용 상태를 유지하니깐 경기 침체가 와야 되는데 오지가 않습니다. 그래서 투자를 할때는 증시가 오를 수도 있고 내릴 수도 있는 두 가지 경우를 모두 고려하여야합니다.

<출처 : 인베스팅닷컴>

2018년 말 코로나 터지기 1년 전에 그 때 나스닥이 6천정도 였습니다. 고점을 뚫고 미국 나스닥이 1만 8천을 찍으면 그때와 비교하면 3배 가까이 상승하게 됩니다. 빅테크의 빠른 성장이 나스닥 지수를 끌어올렸습니다. 그래서 나스닥 지수가 2만을 돌파하는 경우의 수도 예상 범주에 넣어둬야 됩니다. 왜냐하면 AI라는 성장 동력이 이제 초창기이고 빅테크 기업이 AI까지 장착하게 되면 나스닥 지수가 2만을 돌파할 가능성도 꽤 높아질 것입니다. 사람들이 경기 침체로 인한 하락에만 집중할때 우리는 호재도 한 번씩 집중해서 살펴봐야 됩니다.

미국 고점을 뚫을 수 있는 강력한 호재 두 가지

현재 상태에서 고점을 뚫으려면 지금 호재로는 불가능하고 강한 호재가 하나씩 나와줘야 됩니다. 강한호재 두 가지는 금리 인하와 긴축 종료라는 발표입니다. 다만, 금리 인하는 벌써 증시에서 선반영됐습니다.

<출처 : Fed watch>

Fed watch를 보면 2024년 말 예상금리는 4.0%까지 떨어질 것으로 예상하고 있습니다. 생각보다 과한 금리 인하를 예상하고 있고, 이게 증시에 선반영되면서 그 동안 상승 요건이 됐습니다.

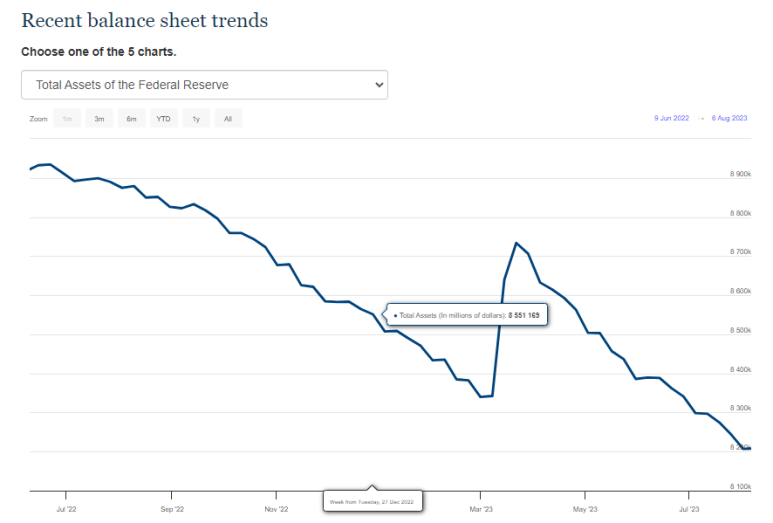

다른 호재는 사람들이 관심이 없는 것 중에 하나인데 긴축 종료가 있습니다. 연준의 자산 변화를 보면 긴축을 시작했던 지점인 22년 6월과 24년 1월에 증감을 보면 1년 반 사이에 연준의 총자산이 1조 2천억 달러가 감축되었습니다. 매달 소진되는 RRP를 참고하면 완전 소진 시점을 4월로 보고 있습니다. 그렇다면 연준은 5월 이후부터는 긴축을 하기 어렵다고 봅니다.

<출처 : federalreserve>

올해 3월에 FOMC 회의가 있습니다. 이때 점도표도 나올 것이고 첫 금리 인하 시점 그리고 긴축 종료 선언도 나올 가능성이 있습니다. 그러면 시장은 첫 금리 인하랑 긴축 종료라는 더블 호재로 증시가 크게 반응할 수 있습니다. 3월에 첫 금리 인하를 하기 전에 FOMC 회의가 한 번 더 있는데 2월 1일입니다. 여기서 파월의장이 금리 인하를 하겠다 혹은 긴축을 종료할 수도 있다라는 가능성을 내비치거나 예고에 가까운 발언을 할 수 있습니다. 그렇게 되면 2월 1일 FOMC 이후부터 다음 FOMC 3월 21일까지 상승을 예상해볼수도 있습니다.

작년 연말에 산타랠리가 와서 미국 증시를 엄청나게 올려놨는데 올해 2월부터 3월까지 또 랠리를 펼쳐놓으면 약간은 거품 이라는 생각도 한다고 합니다. 단기적인 급상승은 주식 투자할 때 그렇게 좋아하지 않다고 합니다. 2월부터 3월까지 계속 랠리를 펼친다면, 그때는 투자 비중을 좀 줄여놓는 방법도 생각하고 있습니다.

미국의 임금 상승문제는 또 다른 인플레이션을 유발할 수 있다.

그 동안의 긴축정책으로 인한 경기 침체가 심각하지 않다면 내년 하반기부터는 미국의 임금 상승 문제가 크게 다가올 수 있습니다. 지금의 상황에서도 완전 고용에 가깝게 유지되고 있습니다. 완전고용은 경기 침체에 가까웠던 시기를 연착륙으로 끌어올려주는 요소를 했지만 경기가 정상적으로 회복기에 돌아왔을때 완전 고용은 인플레이션을 유발하는 요소가 됩니다. 미국은 현재 인프라 공사도 대대적으로 하고 기업들의 리쇼어링으로 일자리도 늘어나고 있습니다. 주택 경기도 좋아지고 서비스직도 좋습니다. 일자리가 부족한 상황에서 기업들은 직원들을 채용하기 위해 더 많은 임금을 주고 데려와야 합니다. 임금 인플레이션 현상으로 인해 벌어지는 현상은 상품 서비스 물가 상승입니다. 이를 잘 알고 있는 연준은 우리가 예상하는 것보다 금리를 덜 내릴수도 있습니다.